兴证策略:本轮中国资产重估扩散的本质

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

XYSTRATEGY

一、中国资产重估进一步扩散

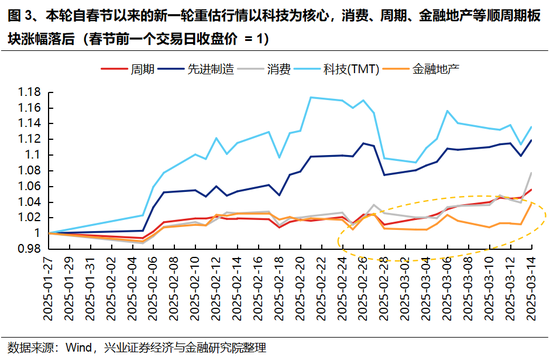

从我们1月19日报告《准备迎接新一轮上行》提出,市场将在春节前后迎接新一轮上行、结构上首推AI。春节以来,以DeepSeek为契机,科技突破引领中国资产重估。上周报告《中国资产重估如何扩散?》中我们进一步提示,中国资产重估有望进一步向受益于政策支持、景气边际改善的方向扩散。

本周来看,上证综指再创年内新高,尤其是在全球资产波动加大的背景下显得更加难能可贵。结构上,中国资产重估正在进一步向消费、大金融等核心资产扩散。

这背后,是以科技突破引领、同时更加积极的宏观政策密集加码,带动微观主体信心、预期不断增强的背景下,市场对中国资产重估由点及面的扩散:

年初以DeepSeek为代表的科技突破,使得全球AI产业逻辑由上游算力基础设施的集中式发展、向中下游应用的多元化创新转变,国内科技企业有望凭借庞大市场与场景应用的优势后来者居上。全球对科技资产的重估开始由美国转向中国,并由过去的上游少数硬件环节向更多中下游以及“AI+”细分领域扩散。

科技突破引领下的中国资产重估,是本轮市场需要反复去加强认知、提高重视的底层逻辑。类似1999-2001年“5·19”互联网行情,2013-2015年的移动互联网行情,2019-2021年“新半军”行情,今年随着各行业AI渗透率快速提升、更多垂直应用加速落地,从 AI 到 AI +的广泛行业都存在着战略性的成长机会,这是中国本轮行情主升浪的根基。参考历史经验,这一过程或将持续数年。

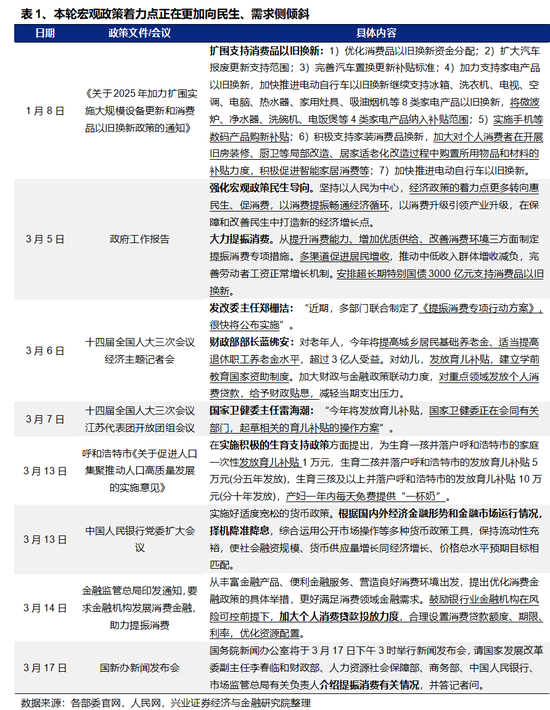

而积极的两会政策定调、尤其是近期更加聚焦需求侧的宏观政策密集落地,进一步夯实去年9月以来政策反转逻辑的同时,也助力市场信心修复范围不断扩大,为中国资产重估扩散提供良好的宏观环境:

一方面,政府工作报告继续将 “大力提振消费”作为今年的首要工作任务,并首次提出“强化宏观政策民生导向”,释放政策着力点更加向民生、需求侧倾斜的信号,有望从底层逻辑畅通本轮经济循环堵点;

更重要的是,近期更多“真金白银”的需求侧刺激政策正在落地,包括呼和浩特生育补贴、金融监管总局鼓励加大消费贷投放力度等,打开了本轮促消费政策力度和范围的想象空间,进一步夯实了去年9月以来政策反转的核心逻辑。此外,3月17日国新办将举行新闻发布会介绍提振消费有关情况、《提振消费专项行动方案》近期也有望落地,后续更多政策加码内需的预期也在增强。

因此,在科技突破为引领、各类政策积极加码的宏观、产业环境下,以科技为主线、同时各类顺周期资产积极修复,两者相辅相成、交相辉映,有望成为本轮中国资产重估的重要特征。

二、市场本身也来到了一个风格有望更加均衡的阶段

本轮中国资产重估的扩散,除了宏观环境积极变化带来的催化外,也是在前期AI板块“一枝独秀”,同时进入3月、临近4月业绩期以后,市场本身也来到了一个行情趋于扩散、风格有望更加均衡的传统窗口。

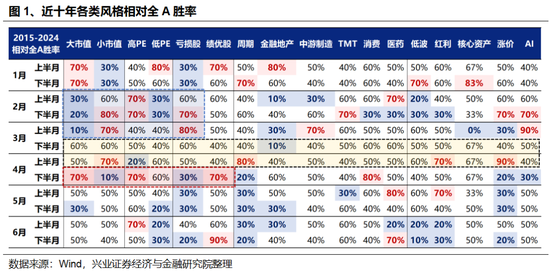

一方面,从日历效应的角度,我们统计了近十年各类风格相对全A的胜率,可以看到,3-4月本身就是一个从前期风格明确、向风格趋于均衡、再到进一步向绩优方向聚焦和缩圈的过渡期:

每年2月到3月上旬,都是风格β最为鲜明的阶段之一,小市值、高弹性板块胜率明显较高,而大市值、低估值往往较难跑赢。因此,前期以AI为代表的科技成长风格持续演绎,除产业趋势催化外,也有基本面和政策真空期下,市场风险偏好抬升的助力。

3月中旬到4月上旬,市场将从此前小市值、高弹性板块的一枝独秀,逐渐步入一个更加均衡、各类风格胜率基本相当、没有特别明确主线的阶段。本轮中国资产重估的扩散,也是在这一传统窗口下发生的。

而进入4月下半月,随着财报披露,市场也将迎来全年最基本面、最价值的时间之一,市场也将向绩优股、业绩确定性强的方向进一步聚焦和缩圈。

另一方面,经历春节以来以科技为核心的新一轮重估行情后,随着AI板块出现阶段性过热,市场也开始有意识地在AI之外积极寻找其他机会做轮动、均衡,而近期宏观政策的密集催化则为行情扩散提供契机和信心。与去年9月由政策宽松驱动的系统性修复行情不同,本轮自春节以来的新一轮重估行情以科技为核心,而消费、周期、金融地产等顺周期板块则大幅落后。随着AI板块积累较大涨幅、出现阶段性过热后,市场本身也有向AI之外寻找轮动、均衡的诉求,而近期宏观层面出现的积极变化正在增强顺周期低位板块基本面改善的预期,为重估扩散提供契机和信心。

三、聚焦各个环节景气有望改善的方向

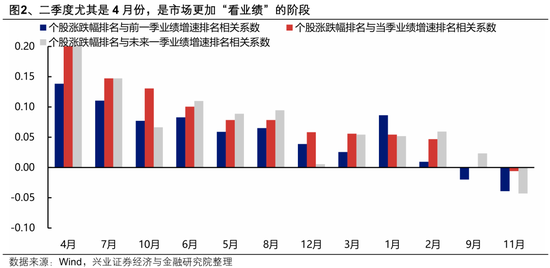

当前市场对中国资产重估的扩散,本身也是临近4月业绩期,市场正在积极向更多领域寻找景气有望改善的方向,从而带动市场由此前对高弹性方向的极致追逐,逐步转向风格趋于均衡、再进一步向绩优方向聚焦的过程。因此,后续各个环节景气改善预期较强的方向,有望成为本轮重估扩散的重要线索。

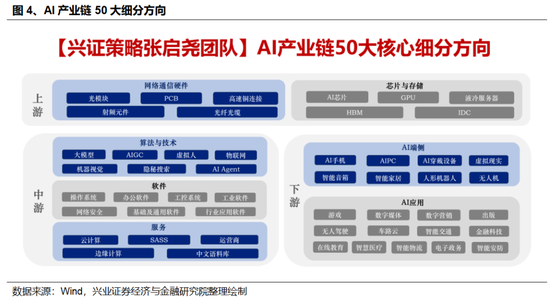

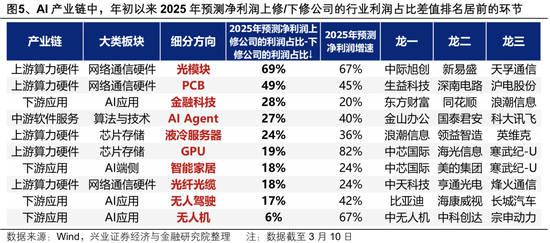

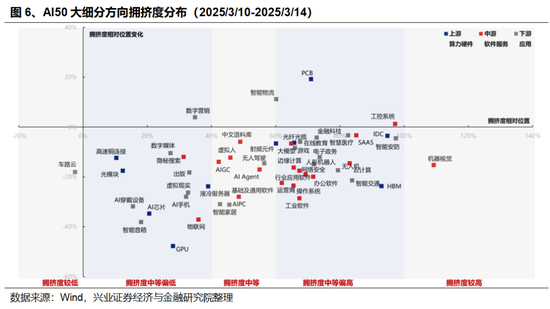

(一)AI产业链中,优先关注具备业绩确定性的上游硬件,以及部分业绩有望改善的中下游环节

AI仍是全年主线,但在风格相对均衡的3、4月,重要的还是寻找内部业绩确定性强、有性价比的方向。AI板块本身是一个涵盖上游算力硬件、中游软件服务以及下游应用的庞大产业链条,随着近期拥挤度进一步消化,叠加后续产业链催化不断、宽松宏观环境提供风险偏好支撑下,板块有望反复活跃,当前相对低位和有业绩支撑的方向值得率先积极关注、布局。

综合年初以来盈利预期的调整变化,AI产业链中业绩有望改善的方向主要集中在上游硬件领域,同时部分细分中下游软件应用景气也有望改善,包括:

上游算力硬件:光模块、PCB、液冷服务器、GPU、光纤光缆。

中下游软件应用:金融科技、AIAgent、智能家居(消费)、无人机(低空)、无人驾驶(智驾)。

此外,从拥挤度看,上游硬件也是当前AI中拥挤度消化较快、位置相对偏低的方向,叠加其业绩确定性优势,有望成为后续AI产业链中更加具备性价比的方向。

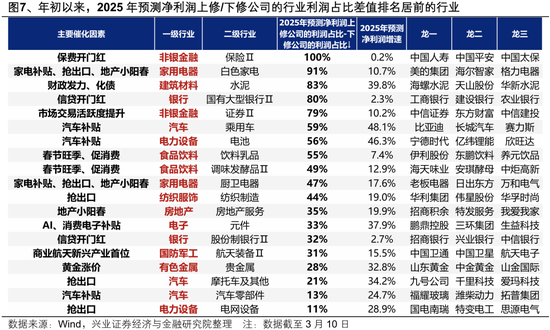

(二)关注盈利预期改善居前的顺周期方向

通过筛选年初以来各行业盈利预期的调整变化,业绩有望改善的方向主要集中在部分消费、金融、基建链和出口链等领域,包括:

受益于以旧换新政策加力、消费补贴扩围的家电(白电、厨电)、汽车、消费电子;

受益于年初“开门红”效应的银行、保险;

受益于财政发力和化债的基建链(水泥等);

受益于春节旺季效应、促消费政策加力的饮料乳品、调味品;

受益于“抢出口”的出口链(纺织、摩托车、电网设备等);

此外还有券商(市场交易活跃度提升)、贵金属(黄金涨价)、航天装备(政府工作报告将商业航天放在新兴产业首位)等。

其中,与内需消费、金融相关的细分领域,一方面受益于景气改善预期,另一方面也是更加受益于各类宽松政策加码的方向,后续可进一步提高关注度。

风险提示

经济数据波动,政策宽松低于预期,美联储降息不及预期等。

注:文中报告节选自兴业证券经济与金融研究院已公开发布研究报告,具体报告内容及相关风险提示等详见完整版报告。