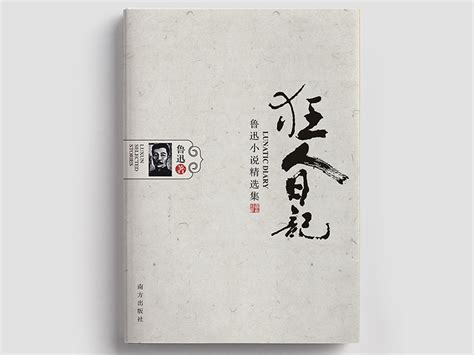

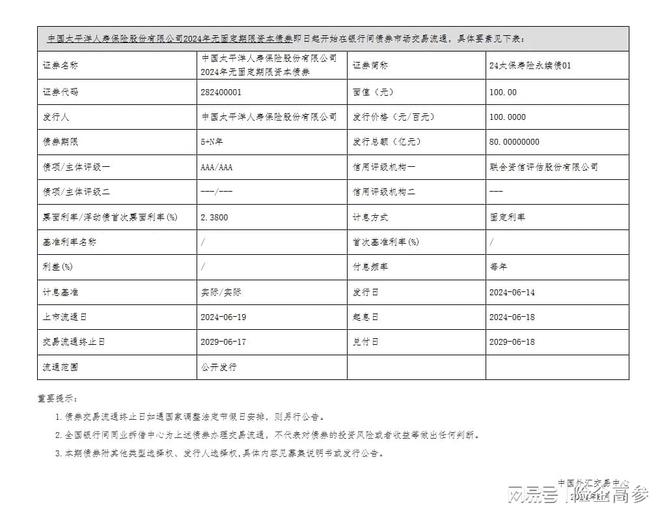

6月19日,“24太保寿险永续债01”发行。

对于发债原因不言而喻,太保寿险表示,本期债券募集资金将依据适用法律和监管部门的批准用于补充发行人核心二级资本,提高发行人偿付能力,为发行人业务的良性发展创造条件,支持业务持续稳健发展。

图:太保寿险2024年资本债券发布

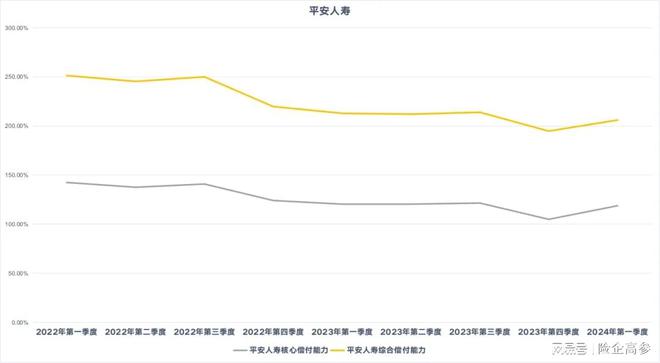

偿付能力数据表现上的不断下降或太保寿险发债的主要原因。历年偿付能力报告显示,2021年第四季度至2024年一季度,太保寿险核心偿付能力从218%下降至108%,综合偿付能力也由218%下降至196%。可鉴,两年间,太保寿险核心偿付能力已经“腰斩”。

这一发现可谓令人惊讶,众所周知太保寿险在众多寿险公司当中当属优质头部公司,既然这样一家企业偿付能力都有如此表现,那么其他公司该是何等境遇?经过横向探索,《险企高参》发现,综合偿付能力骤降是近年来诸多险企的普遍现象。据不完全统计,2024年一季度保险业务收入前五的寿险机构,偿付能力普遍集中在2022年第一季度下跌,且特别严重。

进一步研究,是“偿二代二期”引发的风险评价相对变化所致。然,抛开“偿二代二期”来看,这五家机构的偿付能力在2022年之后也多有波动,这五家机构的波动原因也是各有千秋……

偿二代二期“威力大”

头部寿险核心偿付能力竞相“腰斩”

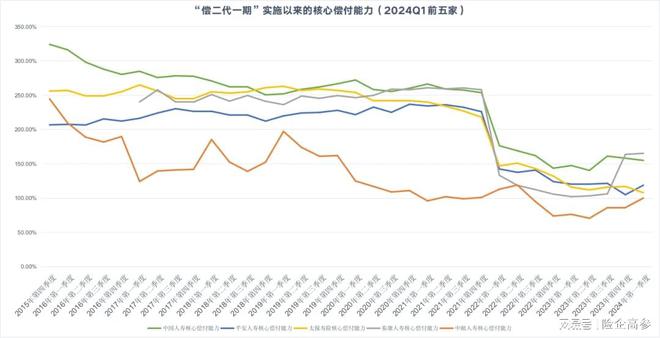

此次,《险企高参》横向研究了中国人寿、平安人寿、太保寿险、泰康人寿和中邮人寿2015年四季度(偿二代一期实施之前)至2024年一季度的核心偿付能力数据。

图:核心偿付能力

不难发现,中国人寿、平安人寿、太保寿险、泰康人寿(以泰康人寿保险有限责任公司为准,该司2016年11月成立)这四家寿险公司在2021年第四季度以前,核心偿付能力基本保持稳定,除中国人寿在偿二代一期(2016年开始)正式实施的前几个月里有持续下滑态势外,剩余三家并没有太大波动。而最近保费收入异军突起,甚至能与“老七家”媲美的中邮人寿在2023年以前还是默默无闻的“小角色”,偿付能力整体处在不断下降的波动当中,最低点已达96%,但仍在红线之上,在百亿规模保费的寿险机构里还算正常。

2016年第一季度(偿二代一期开始)和2021年第四季度(偿二代一期结束)两个时间节点,这五家寿险机构的核心偿付能力分别为:中国人寿316.24%、253.7%;平安人寿207.55%、225.99%;太保寿险257%、218%;泰康人寿240.19%(2017年第一季度)、257.97%;中邮人寿209.55%、101%。

2022年一季度,也就是“偿二代二期”正式开始时,中国人寿、平安人寿、太保寿险、泰康人寿的核心偿付能力纷纷跳水,较上一季度“打折力度”显著加大。具体来看,中国人寿、平安人寿、太保寿险纷纷“打七折”,泰康人寿“打五折”。中邮人寿则有些滞后性,在之后的三个季度里逐步调整,才开始慢慢“打折”。其中,2023年第二季度为其表现最为低迷,核心偿付能力为70.68%,也是“打七折”的状态。

具体来看,这五家寿险机构2022年第一季度的核心偿付能力分别是,中国人寿176.39%;平安人寿142.48%;太保寿险147%;泰康人寿133.23%;中邮人寿113%。

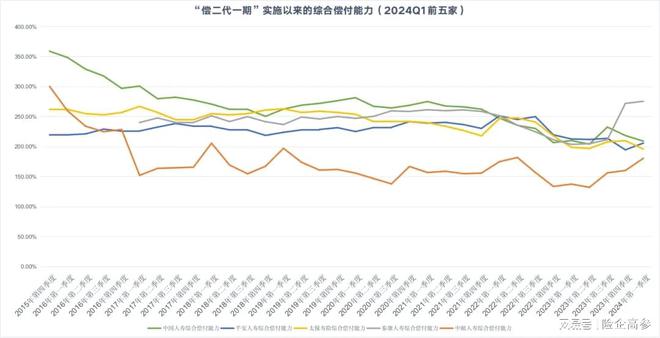

图:综合偿付能力

与核心偿付能力大幅骤降不同的是,综合偿付能力下降得较为平滑。2016年第一季度,五家机构的综合偿付能力分别为,中国人寿348.45%、平安人寿219.69%、太保寿险262%、泰康人寿240.19%(2017年第一季度)、中邮人寿259.58%。

再回到现在的时间线,2024年第一季度,五家机构的综合偿付能力分别为:中国人寿209.17%、平安人寿206.01%、太保寿险196%、泰康人寿275.62%、中邮人寿180.66%。

值得一提的是泰康人寿因2023年发行50亿永续债及其他手段,34个月以来的综合偿付能力不降反升。

新规之下

计入核心资本保单未来盈余压降约六成

2022年一季度,“偿二代二期”工程正式启用。与“一期”相比,“二期”在资本认定、最低资本要求、定性监督监管要求、信息披露等方面均有重大调整。

在探讨变更了哪些之前,要先明确计算公式。根据《保险公司偿付能力管理规定》(偿一代一期)第六条的偿付能力监管指标来看。核心偿付能力充足率,即核心资本与最低资本的比值;综合偿付能力充足率,即实际资本与最低资本的比值。

在计算公式不变的情况下,“偿二代二期”与“偿二代一期”最大的区别在于《保险公司偿付能力监管规则第1号:实际资本》文件中的第四十一条保险公司各级资本应当符合以下限额标准,其中新增一条“计入核心资本的保单未来盈余不得超过核心资本的35%”的规定。而在“一期”当中,没有该规定。该新增条款是导致险企的核心偿付能力充足率降得过快的主要原因。

2022年一季度偿付能力报告显示,中国人寿核心一级资本为7121.55亿元,较上一季度下降30.23%,减少了3086.01亿元。其中计入核心一级资本的保单未来盈余为2121.77亿元,上一季度无数据。

太保寿险核心一级资本为2012.85亿元,较上一季度下降45.39%,减少了1672.85亿元。其中计入核心一级资本的保单未来盈余为1086.37亿元,较上一季度下降60.87%,减少了1689.7亿元。

平安人寿核心一级资本为4691.75亿元,较上一季度下降54.29%,减少了5572.35亿元。其中计入核心一级资本的保单未来盈余为2042.15亿元,较上一季度下降73.01%,减少了5524.84亿元。

泰康人寿核心一级资本为124.24亿元,较上一季度下降54.46%,减少了1463.92亿元。其中计入核心一级资本的保单未来盈余为830.16亿元,较上一季度下降57.85%,减少了1139.57亿元。

这四家机构也纷纷在报告中提到,受监管切换的影响,评估基础存在差异。

“偿二代二期”的切换,对于头部险企而言都已产生显著影响,中小险企若未能及时适应且无调整期缓冲,直接面临经营困境甚至破产倒闭的风险,亦非毫无可能。鉴于此,《保险公司偿付能力监管规则(Ⅱ)》亦有过渡期政策。“因新旧规则切换导致核心偿付能力充足率或综合偿付能力充足率大幅下降,或跌破具有监管行动意义的临界点(如综合偿付能力充足率降至150%以下、120%以下或100%以下,核心偿付能力充足率降至75%以下、60%以下或50%以下)的保险公司,可以向银保监会反映有关情况。银保监会将根据实际情况一司一策确定过渡期政策,允许在部分监管规则上分步到位,并将督促公司制定过渡期计划,严格落实,最晚于2025年起全面执行到位。”

或许这也是中邮人寿核心偿付能力没有骤降的原因。而且某些自2022年第一季度未发布偿付能力报告的险企或也因此而暂停。如富德生命人寿、珠江人寿等。

此外,据公开资料显示,2022年一季度保险公司综合偿付能力充足率224.2%,相较于去年同期下降了22.5个百分点,核心偿付能力充足率150%,相较于去年同期下降了84个百分点,风险综合评价A类公司减少50家,B类、C类和D类公司分别增加35、11和6家,即风险综合评级向下迁移。

机构也缺钱了?

偿二代二期之后频“补血”

自“偿二代二期”实施的9个季度以来,这五家机构的偿付能力也是跌宕起伏。

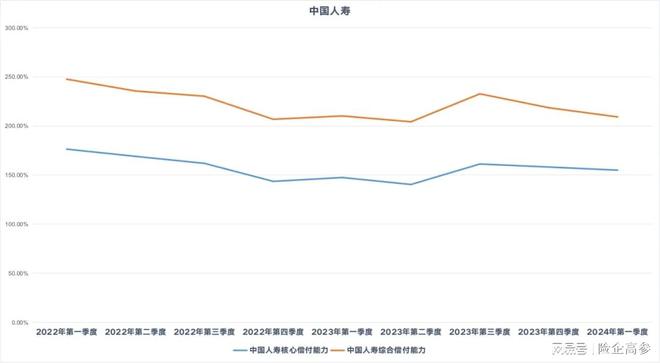

9个季度以来,中国人寿的核心、综合偿付能力基本呈下降趋势,然而2023年第三季度开始反弹。《险企高参》查阅当季偿付能力报告发现,中国人寿的偿付能力上升,主要原因并不是核心资本增加,而是最低资本(基数)的降低。

图:中国人寿偿付能力

2023年第三季度报告显示,最低资本为4395.46亿元,较上一季度下降13%,减少了656.87亿元。在最低资本中,保险风险最低资本增加0.08亿元;市场风险最低资本减少801.39亿元,信用风险最低资本增加162.24亿元。

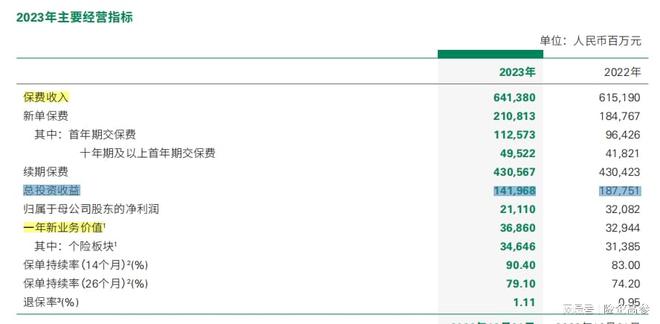

市场风险最低资本减少可简单化理解为“投资失利”。根据“偿二代”《保险公司偿付能力监管规则第8号:市场风险最低资本》的定义,利率、权益价格、房地产价格、汇率等。据2023年中国人寿年报显示,总投资收益同比降低24.38%至1419.68亿元。

图:中国人寿2023年年报

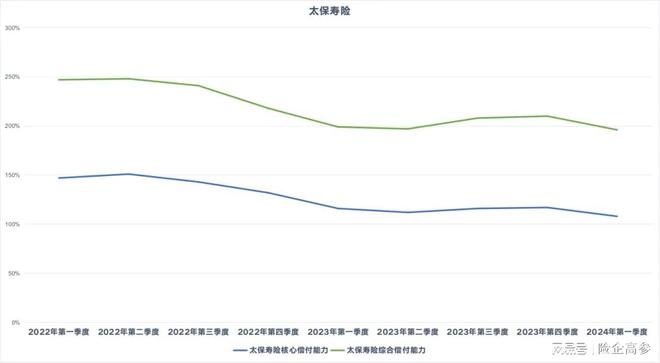

平安人寿自“偿二代二期”以来,核心、综合偿付能力亦是步步走低,但今年一季度有所反弹。经查阅当季报告,主要系核心一级资本中的净资产较上一季度增加410.83亿元至4166.84亿。但值得注意的是,在实际资本表中,“各项非认可资产的账面价值”项目中,略有偏高。

图:平安人寿偿付能力

据《险企高参》统计,平安人寿2023年该项金额为-862.78亿元。而同期的中国人寿为-519.09,太保寿险为-140.14亿元。且该现象延续至今年一季度,平安人寿、中国人寿、太保寿险分别为-333.89亿元、-126.12亿元、-79.09亿元。

根据“偿二代二期”《保险公司偿付能力监管规则第1号:实际资本》第十条规定,非认可资产包括:无形资产(土地使用权除外);由经营性亏损引起的递延所得税资产;待摊费用和长期待摊费用;有迹象表明保险公司到期不能处置或者对其处置受到限制的资产;文物、艺术作品和动植物标本;银保监会规定的其他非认可资产。

再看太保寿险,其核心、综合偿付能力分别于2023年第三季度、第四季度有微微抬升,主要原因和中国人寿基本一致,即核心资本及最低资本都有降低,且最低资本降得稍多。具体来看2023年第三季度核心一级资本为1711.29亿元,较上季度降低3.91%,核心二级资本为0;最低资本为1478.56亿元,较上季度降低7.1%。

图:太保寿险偿付能力

2023年第四季度核心一级资本再度降至1619.82亿元,较上季度降低5.34%,但核心二级资本新增119.98亿元,二者相加合计为1739.8亿元,二者合计较上季度增加1.67%;与此同时最低资本也降低至1487.23亿元,较上季度增加0.58%。

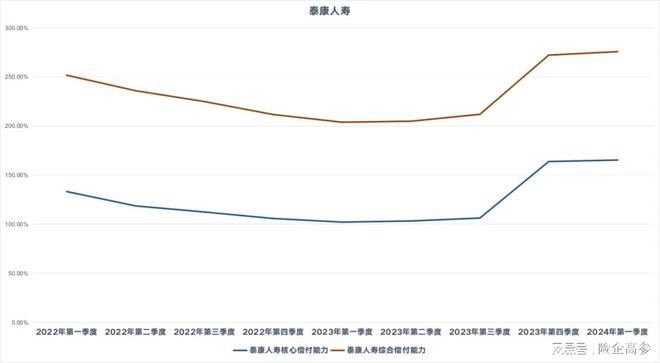

泰康人寿在2023年第四季度核心、综合偿付能力显著增长,其综合偿付能力更是超过了2016年第一季度的水平。

图:泰康人寿偿付能力

“发债”或是其上升因素之一。2023年11月,泰康人寿曾发行50亿永续债。此外,泰康人寿在2023年第四季度偿付能力报告中表示,主要受资本市场变化、持有至到期(HTM)核算的债券重新分类、无固定期限资本债券发行等影响,较上季度上升约429.65亿元。其中,核心资本为1567.84亿元,较上季度上升约476.68亿元,附属资本为1037.17亿元,较上季度下降约47.04亿元。

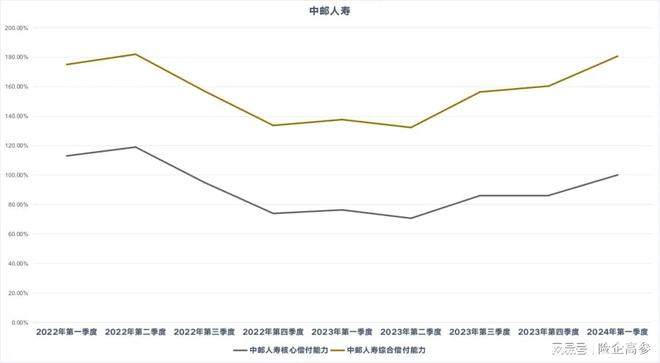

中邮人寿自2023年三季度开始,核心、综合偿付能力不断爬升,今年第一季度综合偿付能力已超过2022年一季度水平。2023 年第三季度末,中邮人寿综合偿付能力充足率156.4%,较上季度末上升24.1个百分点;核心偿付能力充足率86.1%,环比上季度末上升15.4个百分点。第四季度综合偿付能力充足率160.4%,环比上季度末上升4.0个百分点;核心偿付能力充足率86.2%,环比上季度末上升0.1个百分点。

图:中邮人寿偿付能力

偿付能力不断爬升主要系核心资本上升,最低资本降低所致。

2023年第三季度偿付能力报告显示,中邮人寿实际资本614.4亿元,环比上升32.5亿元,增幅5.6%;其中核心资本338.2亿元,环比上升27.2亿元,增幅8.7%。主要来自三季度净资产环比上升23.9亿元,保单未来盈余环比增加8.6亿元。最低资本392.9亿元,环比降低47亿元,降幅10.7%。

2023年第四季度偿付能力报告显示,中邮人寿实际资本583.1亿元,环比下降31.3亿元,降幅5.1%;核心资本313.3亿元,环比下降24.8亿元,降幅7.3%。最低资本363.6亿元,环比降低29.4亿元,降幅 7.5%。中邮人寿表示,主要是优化资产配置结构,重点增加能对冲利率风险的债券配置,有效增加利率风险对冲并降低最低资本占用。

来源:险企高参